Focus Fonds

![[Background image] [CI] Blue sky and buildings [Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress)

Carmignac Investissement : La Lettre du Gérant

Marché actions

Le quatrième trimestre 2020 a été marqué par une solide performance généralisée du marché.

Dans un premier temps, le rebond des actions a été alimenté par les valeurs de croissance par rapport aux plus bas affichés en mars. Toutefois, au cours des derniers mois de l’année, les titres « value » se sont fortement redressés, aussi bien dans les pays développés que dans les pays émergents. En effet, l’annonce d’un vaccin contre la Covid-19 en novembre a eu un impact supplémentaire sur les marchés. Les valeurs qui avaient le plus sous-performé en 2020, à savoir les compagnies aériennes, les banques et les sociétés énergétiques, ont fortement rebondi suite à cette annonce et ont réduit une partie de leur sous-performance par rapport aux titres de croissance.

Gestion de portefeuille

Au cours du trimestre, le Fonds a tiré parti de son exposition géographique élargie et diversifiée. Nos convictions fortes en Chine ont notamment enregistré des gains importants, ce qui nous a permis de surperformer notre indicateur de référence. En outre, notre approche d’investissement axée sur la croissance à long terme a continué à porter ses fruits, comme en témoignent nos gains dans les secteurs de la technologie, de la santé et de la consommation. Dans ces secteurs, nous avons été en mesure de générer un alpha important grâce à une partie de la thématique à long terme que nous privilégions. Il s’agit notamment du changement climatique, qui nous a conduits à investir dans des constructeurs de véhicules électriques et des producteurs de batteries, en particulier en Chine.

Il s’agit également d’entreprises dont les activités portent à la fois sur l’utilisation et le stockage de big data, et de nombreuses sociétés du secteur de la santé qui sont sous pression pour innover à mesure que la population vieillit et que le nombre de maladies chroniques augmente. Enfin, en avril/mai, nous avons renforcé nos positions sur des titres qui, selon nous, avaient beaucoup souffert de la crise, mais qui profiteraient de la réouverture progressive des économies. Parmi celles-ci figurent Amadeus, un fournisseur espagnol de solutions informatiques pour le secteur mondial du voyage et du tourisme, et Safran, un fabricant de moteurs d’avion spécialisé dans les vols commerciaux court-courriers. Ces positions nous ont permis d’atténuer l’impact d’un rattrapage de valeur vers la fin de l’année.

Parmi les principaux contributeurs à la performance sur le trimestre, citons les constructeurs chinois de véhicules électriques Nio et Xpeng, en hausse de 139 % et 177 % respectivement sur la période, et la société de biotechnologie Wuxi Biologics, une plateforme chinoise qui propose des solutions complètes visant à aider les organisations à découvrir, développer et fabriquer des produits biologiques.

Perspectives d’investissement

2021 portera essentiellement sur la reprise économique post-Covid-19 et le soutien massif de la politique monétaire. Pourtant, les marchés se sont déjà adaptés très rapidement à ce scénario, et dans certains cas, ils sont devenus trop exubérants. Par conséquent, nous sommes prudents à l’égard des actions présentant des valorisations élevées et avons pris des bénéfices sur les principaux bénéficiaires de l’économie liée au confinement et sur des valeurs chinoises.

Source : Carmignac, 31/12/2020

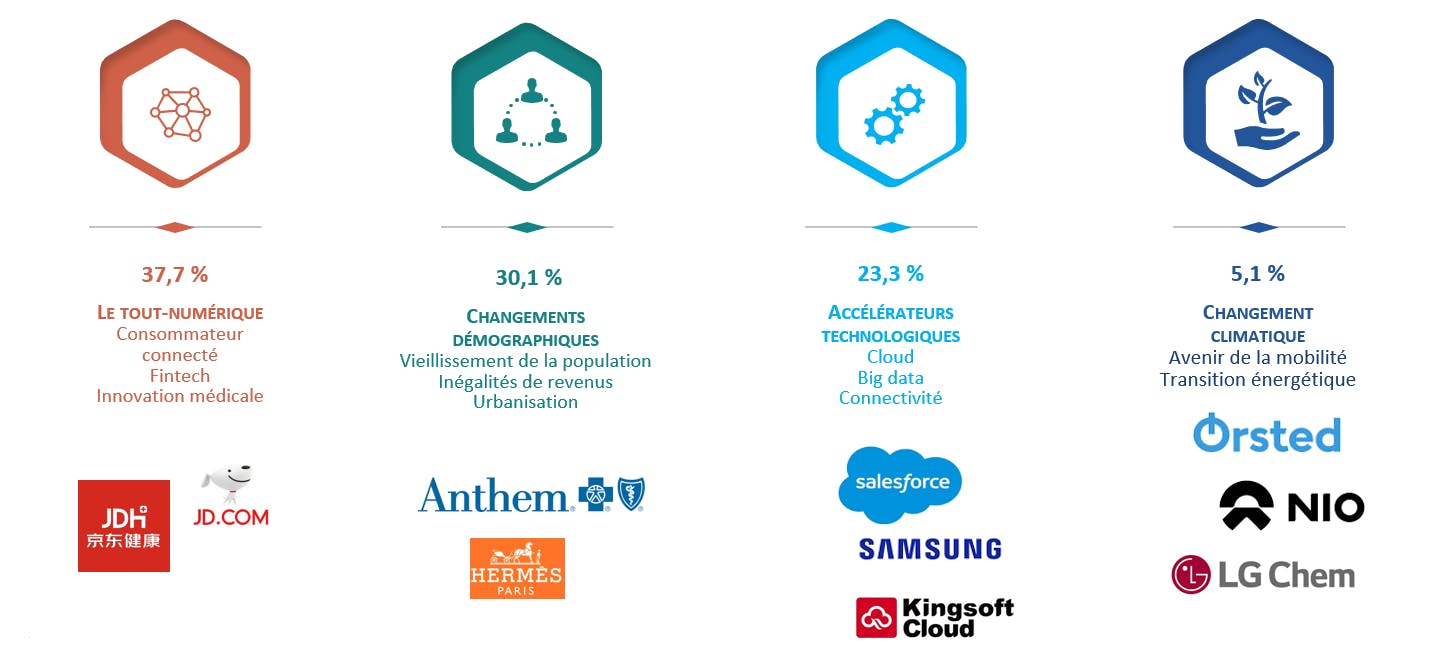

Autre : 4,7 %. Les portefeuilles des fonds Carmignac sont susceptibles d’être modifiés à tout moment sans préavis. Les marques et logos sont utilisés avec l’autorisation des entités respectives et n’impliquent aucune affiliation ou approbation de leur part.

Au-delà de ces considérations à court terme, à long terme, nous pensons que les valeurs de croissance durable que nous trouvons dans les secteurs de la technologie et de l’Internet, mais aussi dans ceux de la santé et de la consommation, continueront de bien se comporter en raison de leurs perspectives de croissance et leurs modèles économiques supérieurs. Dans certains cas, nous décelons même beaucoup de pessimisme dans les cours des actions (par exemple, avec la réglementation à l’encontre des GAFA [Google, Amazon, Facebook et Apple]) qui devrait s’accroître à mesure que la visibilité augmentera. De plus, la croissance durable n’exclut pas la cyclicité – il y a eu de nombreuses opportunités d’achat sur des entreprises touchées par la Covid-19 qui combinent un profil de croissance durable et une cyclicité liée à la « réouverture » – comme Worldline, la fintech européenne ou Capital One, l’émetteur de cartes de crédit aux États-Unis, qui sont tous deux exposés à la réouverture des magasins et du secteur du tourisme. Nous avons également ajouté Volkswagen, qui présente selon nous un aspect cyclique, mais devrait surperformer à mesure que sa gamme de modèles de véhicules électriques se développe.

Dans l’ensemble, nous conservons un portefeuille liquide et solide basé sur de fortes convictions, et diversifié en termes de géographie, de secteurs et de thèmes. En effet, début 2021, nos principales thématiques s’articulent autour :

1) de la numérisation (38%) avec des titres tels que la fintech américaine Fiserv et le spécialiste asiatique du commerce électronique JD.com

2) de l’évolution démographique (30%) avec des valeurs comme le groupe pharmaceutique danois Novo Nordisk et la société américaine de technologie médicale Medtronic

3) des accélérateurs technologiques (23%) avec des titres comme la société chinoise Kingsoft Cloud et l’éditeur américain de logiciels Salesforce.

Enfin, notre quête constante de croissance nous a conduits à développer un nouveau thème lié au changement climatique et à participer notamment à l’essor des véhicules électriques et au développement des énergies renouvelables. Toutefois, nous restons très sélectifs sur cette thématique, car l’intérêt des investisseurs s’accroît très rapidement et se traduit par des valorisations excessives.

Ces thèmes disruptifs se sont avérés particulièrement résistants à un ralentissement économique mondial : beaucoup de ces courbes d’adoption se sont fortement accentuées, entraînant une hausse des taux de pénétration et des bénéfices à court terme. Toutefois, ils restent d’actualité à mesure que les économies mondiales se rouvrent : les consommateurs et les entreprises continuent tout simplement de suivre les tendances ancrées du commerce électronique, du paiement sans contact et de l’utilisation du cloud, alors que les progrès médicaux se poursuivent.

Carmignac Investissement A EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Depuis le début de l'année |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Investissement A EUR Acc | +10.39 % | +1.29 % | +2.13 % | +4.76 % | -14.17 % | +24.75 % | +33.65 % | +3.97 % | -18.33 % | +18.92 % | +17.03 % |

| Indicateur de référence | +18.61 % | +8.76 % | +11.09 % | +8.89 % | -4.85 % | +28.93 % | +6.65 % | +27.54 % | -13.01 % | +18.06 % | +10.61 % |

Défilez à droite pour voir le tableau dans sa totalité

| 3 ans | 5 ans | 10 ans | |

|---|---|---|---|

| Carmignac Investissement A EUR Acc | +4.42 % | +11.38 % | +7.68 % |

| Indicateur de référence | +10.01 % | +11.76 % | +11.34 % |

Défilez à droite pour voir le tableau dans sa totalité

Source : Carmignac au 28/03/2024

| Coûts d'entrée : | 4,00% du montant que vous payez au moment de votre investissement. Il s'agit du maximum que vous serez amené à payer. Carmignac Gestion ne facture pas de frais d'entrée. La personne en charge de la vente du produit vous informera des frais réels. |

| Coûts de sortie : | Nous ne facturons pas de frais de sortie pour ce produit. |

| Frais de gestion et autres frais administratifs et d’exploitation : | 1,50% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière. |

| Commissions liées aux résultats : | 20,00% max. de la surperformance dès lors que la performance depuis le début de l'exercice est positive, dépasse la performance de l'indicateur de référence et si aucune sous-performance passée ne doit encore être compensée. Le montant réel variera en fonction de la performance de votre investissement. L'estimation des coûts agrégés ci-dessus inclut la moyenne des 5 dernières années, ou depuis la création du produit si celui-ci a moins de 5 ans. |

| Coûts de transaction : | 1,09% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons. |

Part A EUR Acc (ISIN : FR0010148981). Indicateur de référence : MSCI AC World NR (USD) (dividendes nets réinvestis). Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur). Depuis le 01/01/2013, les indicateurs « actions » sont calculés dividendes nets réinvestis. Source: Carmignac, 31/12/2020. Échelle de risque du DICI (Document d’Informations Clés pour l’Investisseur). Le risque 1 ne signifie pas un investissement sans risque. Cet indicateur pourra évoluer dans le temps. La référence à un classement ou à un prix ne préjuge pas des classements ou des prix futurs de ces OPC ou de la société de gestion.

Carmignac Investissement E EUR Acc

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

ACTION: Les variations du prix des actions dont l'amplitude dépend de facteurs économiques externes, du volume de titres échangés et du niveau de capitalisation de la société peuvent impacter la performance du Fonds.

RISQUE DE CHANGE: Le risque de change est lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation du Fonds.

GESTION DISCRÉTIONNAIRE: L’anticipation de l’évolution des marchés financiers faite par la société de gestion a un impact direct sur la performance du Fonds qui dépend des titres selectionnés.

Le Fonds présente un risque de perte en capital.