Carmignac's Note

Etats-Unis, la désinflation arrive mais elle prend son temps

Après avoir remonté ses taux d’intérêt de 0 à 3,25% depuis le mois de février, la Réserve fédérale américaine (Fed) commence à voir les premiers effets de son action coercitive contre l’inflation. Attention toutefois, le ralentissement de la hausse des prix va prendre du temps.

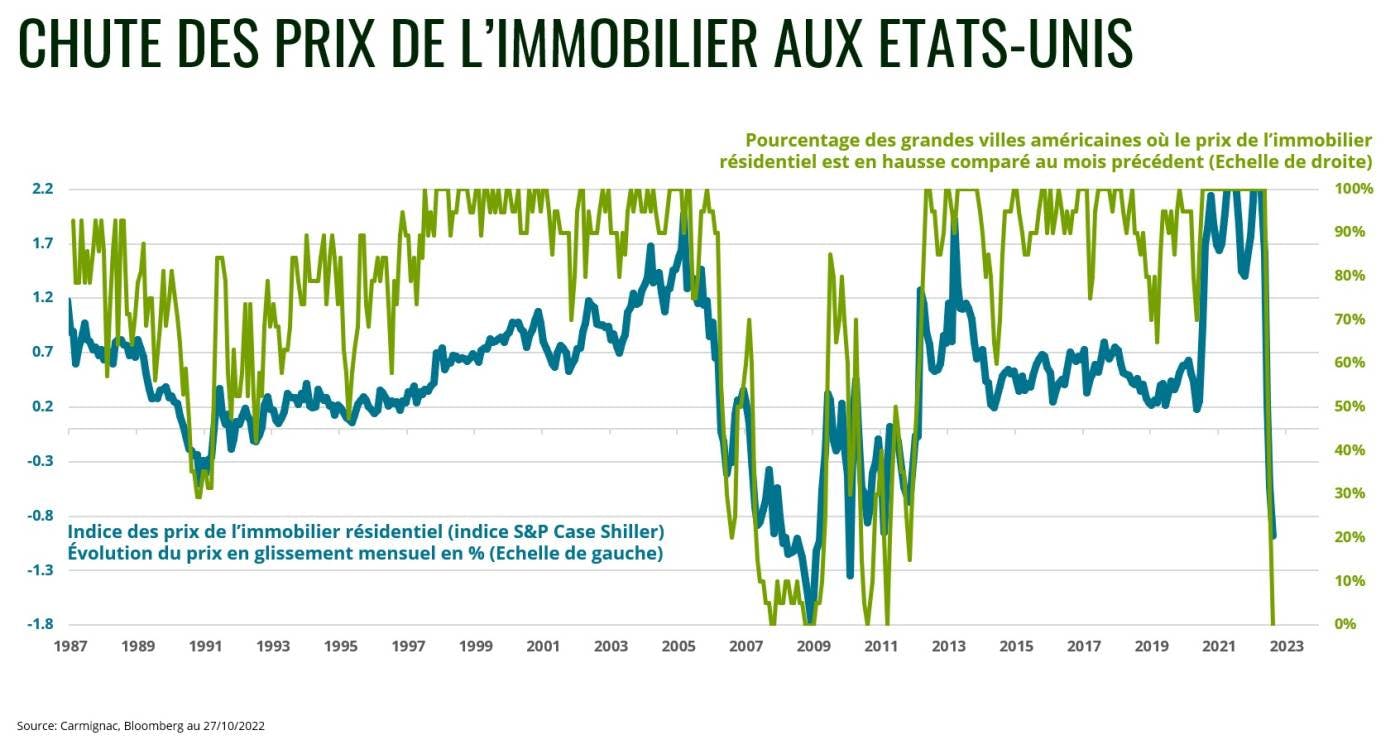

Si le marché immobilier se retourne avec une rare violence aux Etats-Unis - comme illustré par ce graphique -, cette chute concerne les prix des logements et non des loyers, qui sont la composante la plus importante de l’indice des prix à la consommation. Or les loyers réagissent traditionnellement avec deux à trois trimestres de retard à l’évolution des prix de l’immobilier car lorsque l’acquisition d’un logement devient impossible à cause de prix ou de taux d’intérêt trop élevés, la location est la seule alternative à l’achat ; ce qui fait monter les loyers.

Un autre moteur de l’inflation est fourni par le marché du travail. Celui-ci est encore très dynamique aux Etats-Unis, où les tout premiers signes d’affaiblissement ne sont apparus que ces dernières semaines avec une baisse sensible des offres d’emplois. Cette inflexion n’est pas encore suffisante pour conduire à une accalmie notable sur le front des salaires, qui progressaient encore le mois dernier d’environ 7% en rythme annuel.

La victoire de la banque centrale américaine sur l’inflation viendra de la récession économique qu’elle est en train de provoquer. Celle-ci confirmera le retournement de l’emploi, pèsera sur la demande et sur la production. C’est la certitude de l’affaiblissement économique qui vient qui incitera très bientôt la Fed à réduire la vigueur de son resserrement monétaire.

Ce moment commence à être anticipé par les marchés qui voient dans la baisse des taux d’intérêt induite par le ralentissement économique une bonne raison de revenir sur les placements obligataires et les sociétés les plus aptes à bénéficier d'une stabilisation des taux.

Cependant, ne nous emballons-pas : les forces structurelles inflationnistes (démographiques, commerciales, sociologiques et relatives à l’équation énergétique) restent à l’œuvre. Celles-ci devraient empêcher pendant plusieurs années le retour durable de l’inflation sous les 2% rêvés par les banques centrales des économies avancées.