Amérique latine : un nouveau départ ?

En 2023, l'Amérique latine s’est démarquée positivement dans une année plutôt terne pour les marchés émergents. Grâce à la combinaison d'une situation économique favorable et d'un environnement politique bénin, cette surperformance devrait se poursuivre.

Avec 650 millions d'habitants et 20 pays, l'Amérique latine est un vaste univers dont la capitalisation boursière s'élève à plus de 2 000 milliards de dollars et qui compte plus de 4 000 entreprises. Sur le plan économique, certains pays ont connu des difficultés ces dernières années et ont donc été négligés par les investisseurs.

Le Brésil, par exemple, a connu sa pire récession au début de la décennie, avant la pandémie, tandis que l'Argentine a vu sa dette restructurée après avoir fait défaut sur sa dette souveraine.

Les bouleversements politiques ont également été une préoccupation constante dans la région, avec des remaniements ministériels et un vote de destitution au Pérou, la victoire d'un candidat d'extrême droite au Chili et le retour de l'ancien dirigeant de gauche, Lula da Silva, au Brésil. Mais les temps ont changé.

Un contexte économique favorable

De nombreux banquiers centraux de la région ont pris une longueur d'avance en matière de resserrement monétaire pendant la pandémie. En conséquence, l'inflation dans les pays d'Amérique latine a culminé à 24,1 % en mars 2023 et est retombée depuis aux niveaux de 2021. Cette avance donne aux décideurs politiques une plus grande marge de manœuvre pour entamer ou poursuivre l'assouplissement monétaire, ce qui devrait être bénéfique pour les actions des pays latino-américains.

En outre, nous pensons que la vigueur du dollar américain pourrait bientôt perdre de son élan à mesure que la Réserve fédérale entame son cycle de réduction des taux et que la croissance économique relative en dehors des États-Unis, et en particulier dans les pays émergents, s'améliore. Enfin, grâce à une solide activité d'exportation, les termes de l'échange des pays d'Amérique latine s'améliorent, ce qui permet une amélioration de leur balance commerciale. Cela devrait soutenir leurs monnaies par rapport au dollar américain.

Environnement politique bénin

Pour la première fois depuis longtemps, la région connaît un environnement politique favorable et un risque politique modéré. Dans la plupart des pays, les élections sont désormais derrière nous.

En ce qui concerne le Mexique, nous avons désormais une bonne visibilité sur les deux principaux candidats à l'élection présidentielle de 2024. La favorite est Claudia Sheinbaum, cheffe du parti Morena dont la campagne repose sur la poursuite de la voie tracée par l'actuel président, Lopez Obrador, qui s'est montré remarquablement orthodoxe dans ses politiques budgétaires et monétaires. L'autre candidat principal est Xochitl Galvez, issu d'une alliance de centre-droit considérée comme favorable à l'économie de marché.

Les deux candidats sont pleinement conscients que les tensions géopolitiques entre les États-Unis et la Chine créent des opportunités majeures pour le Mexique et voudront probablement en tirer parti.

Des valorisations attrayantes

Les actions latino-américaines se négocient actuellement à des niveaux inférieurs à leur moyenne historique ainsi qu’à celles des pays développés, malgré leur bonne performance des marchés en 2023. Le ratio cours/bénéfice (P/E) à 12 mois de la région, à 9,0, est proche de son plus bas niveau depuis 2008 et nettement en deçà de celle de l'indice MSCI EM (11,4x) et S&P 500 (20,3x)1.

Des opportunités au Brésil et au Mexique

Le Mexique est le grand gagnant des tensions géopolitiques entre les États-Unis et la Chine.

À long terme, nous pensons que la relocalisation des chaînes de productions pourrait considérablement stimuler les investissements américains au Mexique. Au cours des cinq prochaines années, nous pensons que le Mexique pourrait voir ses exportations vers les États-Unis augmenter de 155 milliards de dollars, soit plus de 10 % du PIB du pays. Le parti Morena de Lopez Obrador a également fait preuve d'un pragmatisme économique surprenant. Nous pensons que ce pragmatisme se poursuivra avec le prochain président.

Au Brésil, l'économie est bien orientée, récoltant les fruits des réformes notamment du marché du travail avec la privatisation de certains géants de l'économie brésilienne.

Une politique économique orthodoxe, la Banque centrale du Brésil ayant commencé à relever ses taux d'intérêt très tôt, a permis à l'inflation d’y baisser fortement (de 12,1 % en avril 2022, son plus haut niveau depuis 27 ans, à 4,5 % en janvier 2024). Cette inflexion a permis à la Banque centrale d’assouplir sa politique monétaire, une démarche bienvenu pour les marchés d'actions.

En outre, l'économie brésilienne bénéficie de l'amélioration de la production agricole et pétrolière, celle-ci ayant fortement augmenté en raison des niveaux élevés d'investissement au cours des quinze dernières années. La croissance des exportations agricoles est également un atout majeur pour l'économie et un moteur structurel plus puissant qu'on ne le pense habituellement. L'activité agricole représente directement 8 % du PIB2, mais a un impact indirect sur 30 % du PIB. Les entrepreneurs ont beaucoup investi dans la technologie, augmentant les rendements de 3 % par an au cours des 30 dernières années, soit le double de la moyenne des autres pays.

En ce qui concerne le pétrole, le Brésil produit actuellement l’équivalent de trois millions de barils de pétrole par jour, mais la production devrait dépasser cinq millions d'ici 2029, ce qui apportera un soutien important à la balance des paiements du Brésil, et donc à sa monnaie, le réal brésilien. L'excédent commercial record de 90 milliards de dollars enregistré en 2023 devrait se maintenir en 2024. Ces tendances sont susceptibles d'entraîner une forte expansion du commerce extérieure et de stimuler les actions brésiliennes, qui se négocient actuellement à des niveaux de valorisations attractives.

Les actions latino-américaines sont sous-représentées dans les portefeuilles globaux par rapport à leur moyenne historique.

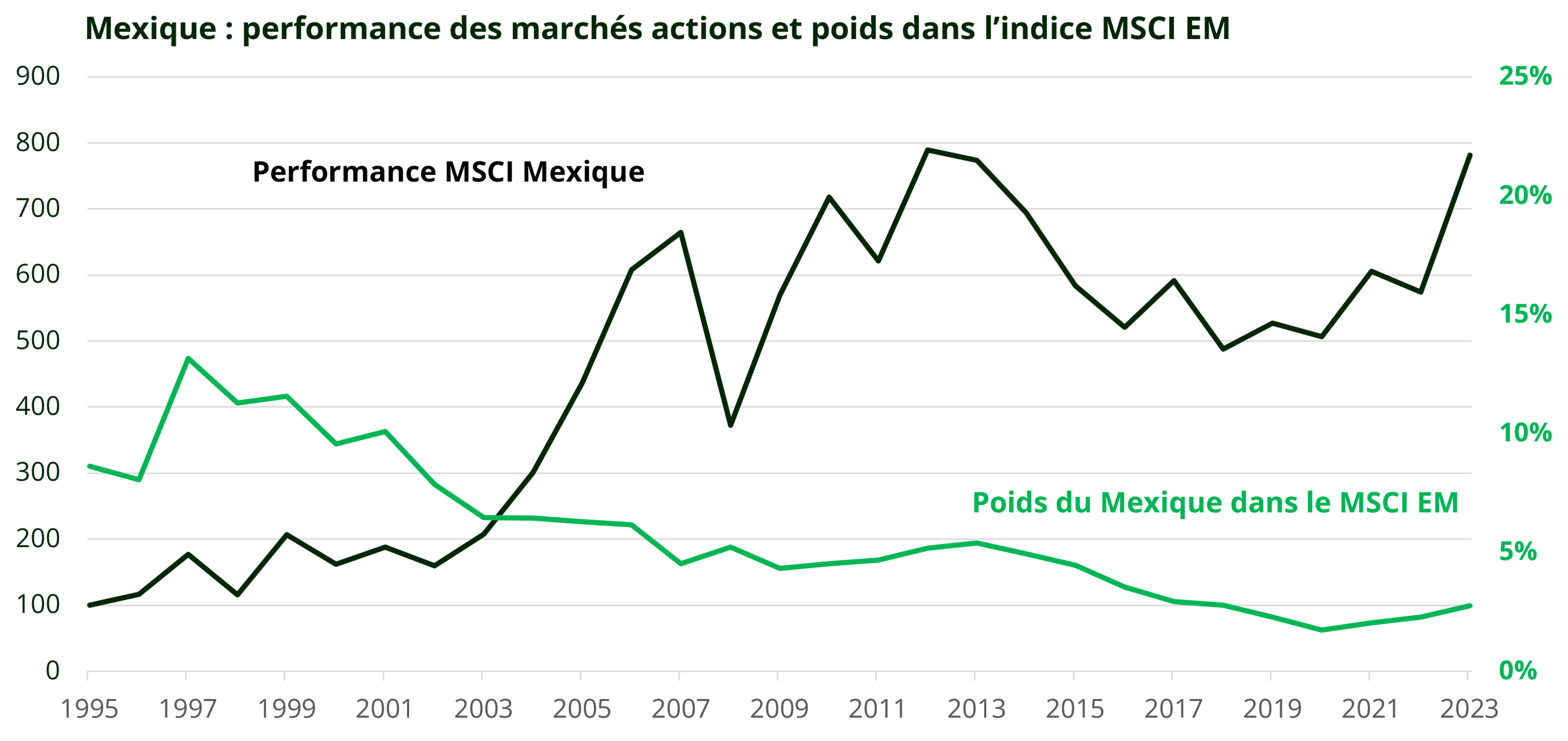

A titre d’exemple, le marché des actions mexicain a atteint un niveau record, alors que sa pondération dans l'indice MSCI Emerging Markets (« MSCI EM ») est proche de son plus bas niveau historique (2,8%). C'est une excellente illustration du retard pris par les indices pour refléter les changements que nous observons sur les marchés émergents.

En 2024, nous pensons que investisseurs devraient réévaluer leur exposition à ces opportunités en accordant une attention particulière au Brésil et au Mexique.

2Données au 31/12/2023.

Carmignac Portfolio Emergents

Saisir les opportunités prometteuses de l’univers émergentDécouvrez la page du FondsCarmignac Portfolio Emergents F EUR Acc

- Durée minimum de placement recommandée

- 5 ans

- Échelle de risque*

- 4/7

- Classification SFDR**

- Article 9

*Echelle de risque du KID (Document d’Informations Clés). Le risque 1 ne signifie pas un investissement sans risque. Cet indicateur pourra évoluer dans le temps. **Le Règlement SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 est un règlement européen qui demande aux gestionnaires d’actifs de classer leurs fonds parmi notamment ceux dits : « Article 8 » qui promeuvent les caractéristiques environnementales et sociales, « Article 9 » qui font de l’investissement durable avec des objectifs mesurables, ou « Article 6 » qui n'ont pas nécessairement d'objectif de durabilité. La classification SFDR des Fonds peut évoluer dans le temps. Pour plus d’informations, visitez : https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=fr.

Principaux risques du Fonds

Frais

- Coûts d'entrée

- Nous ne facturons pas de frais d'entrée.

- Coûts de sortie

- Nous ne facturons pas de frais de sortie pour ce produit.

- Frais de gestion et autres frais administratifs et d’exploitation

- 1,32% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière.

- Commissions liées aux résultats

- 20,00% lorsque la classe d'action surperforme l'indicateur de référence pendant la période de performance. Elle sera également dûe si la classe d'actions a surperformé l'indicateur de référence mais a enregistré une performance négative. La sous-performance est récupérée pendant 5 ans. Le montant réel variera en fonction de la performance de votre investissement. L'estimation des coûts agrégés ci-dessus inclut la moyenne sur les 5 dernières années, ou depuis la création du produit si elle est inférieure à 5 ans.

- Coûts de transaction

- 0,37% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons.

Articles associés

Les obligations durables : une opportunité d'investissement ?

Construire le monde de demain avec Carmignac Portfolio Grandchildren

Carmignac 2024 Outlook : De la résilience à la récession

Communication publicitaire. Veuillez vous référer au KID/prospectus avant de prendre toute décision finale d’investissement. Ce document est destiné à des clients professionnels.

Le présent document ne peut être reproduit en tout ou partie, sans autorisation préalable de la Société de gestion. Il ne constitue ni une offre de souscription ni un conseil en investissement. Ce document n’est pas destiné à fournir, et ne devrait pas être utilisé pour des conseils comptables, juridiques ou fiscaux. Il vous est fourni uniquement à titre d’information et ne peut être utilisé par vous comme base pour évaluer les avantages d’un investissement dans des titres ou participations décrits dans ce document ni à aucune autre fin. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis. Elles se rapportent à la situation à la date de rédaction et proviennent de sources internes et externes considérées comme fiables par Carmignac, ne sont pas nécessairement exhaustives et ne sont pas garanties quant à leur exactitude. À ce titre, aucune garantie d’exactitude ou de fiabilité n’est donnée et aucune responsabilité découlant de quelque autre façon pour des erreurs et omissions (y compris la responsabilité envers toute personne pour cause de négligence) n’est acceptée par Carmignac, ses dirigeants, employés ou agents.

Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur).

Le rendement peut évoluer à la hausse comme à la baisse en raison des fluctuations des devises, pour les actions qui ne sont pas couvertes contre le risque de change.

La référence à certaines valeurs ou instruments financiers est donnée à titre d’illustration pour mettre en avant certaines valeurs présentes ou qui ont été présentes dans les portefeuilles des Fonds de la gamme Carmignac. Elle n’a pas pour objectif de promouvoir l’investissement en direct dans ces instruments, et ne constitue pas un conseil en investissement. La Société de Gestion n'est pas soumise à l'interdiction d'effectuer des transactions sur ces instruments avant la diffusion de la communication. Les portefeuilles des Fonds Carmignac sont susceptibles de modification à tout moment.

La référence à un classement ou à un prix ne préjuge pas des classements ou des prix futurs de ces OPC ou de la société de gestion.

La durée minimum de placement recommandée équivaut à une durée minimale et ne constitue pas une recommandation de vente à la fin de ladite période.

Morningstar Rating™ : © Morningstar, Inc. Tous droits réservés. Les informations du présent document : -appartiennent à Morningstar et / ou ses fournisseurs de contenu ; ne peuvent être reproduites ou diffusées ; ne sont assorties d'aucune garantie de fiabilité, d'exhaustivité ou de pertinence. Ni Morningstar ni ses fournisseurs de contenu ne sont responsables des préjudices ou des pertes découlant de l'utilisation desdites informations.

L’accès au Fonds peut faire l’objet de restriction à l’égard de certaines personnes ou de certains pays. Le présent document ne s’adresse pas aux personnes relevant d’une quelconque juridiction où (en raison de la nationalité ou du domicile de la personne ou pour toute autre raison) ce document ou sa mise à disposition est interdit(e). Les personnes auxquelles s’appliquent de telles restrictions ne doivent pas accéder à ce document. La fiscalité dépend de la situation de chaque personne. Les fonds ne sont pas enregistrés à des fins de distribution en Asie, au Japon, en Amérique du Nord et ne sont pas non plus enregistrés en Amérique du Sud. Les Fonds Carmignac sont immatriculés à Singapour sous la forme d’un fonds de placement de droit étranger réservé aux seuls clients professionnels. Les Fonds ne font l’objet d’aucune immatriculation en vertu du US Securities Act de 1933. Le fonds ne peut être proposé ou vendu, directement ou indirectement, au bénéfice ou pour le compte d’une « US person » au sens de la réglementation S américaine et du FATCA.

La décision d’investir dans le(s) fonds promu(s) devrait tenir compte de toutes ses caractéristiques et de tous ses objectifs, tels que décrits dans son prospectus. Les risques et frais relatifs aux Fonds sont décrits dans le KID (Document d’informations clés). Le KID doit être tenu à disposition du souscripteur préalablement à la souscription. Le souscripteur doit prendre connaissance du KID. Les investisseurs peuvent perdre tout ou partie de leur capital, attendu que les Fonds n’offrent pas de garantie de capital. Tout investissement dans les Fonds comporte un risque de perte de capital.

Carmignac Portfolio désigne les compartiments de la SICAV Carmignac Portfolio, société d’investissement de droit luxembourgeois conforme à la directive OPCVM. Les Fonds sont des fonds communs de placement de droit français conformes à la directive OPCVM ou AIFM. La société de gestion peut décider à tout moment de cesser la commercialisation dans votre pays.

En Suisse : Le prospectus, KID, et les rapports annuels des Fonds sont disponibles sur le site www.carmignac.ch et auprès de notre représentant en Suisse (Switzerland) S.A., Route de Signy 35, P.O. Box 2259, CH-1260 Nyon. Le Service de Paiement est CACEIS Bank, Montrouge, succursale de Nyon / Suisse Route de Signy 35, 1260 Nyon. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée "Résumé des droits des investisseurs".

En France : Le prospectus, les KID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.fr, ou sur demande auprès de la Société de gestion. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée "Résumé des droits des investisseurs"

Au Luxembourg : Le prospectus, les KID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.lu, ou sur demande auprès de la Société de gestion. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée "Résumé des droits des investisseurs".

![[Management Team] [Author] Hovasse Xavier](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-%5BAuthor%5D-Hovasse-Xavier-1.png?auto=format%2Ccompress&fit=fill&w=3840)