Focus Fonds

Carmignac Portfolio Grandchildren fête son deuxième anniversaire

Carmignac Portfolio Grandchildren

Un fonds ISR destiné à générer des rendements à long terme, à travers l’investissement dans des composants durables de haute qualité.

Immersion dans la philosophie du fonds, sa performance sur deux ans, et notre positionnement actuel pour exploiter au mieux ce que nous réserve l’avenir.

Comprendre la philosophie

La philosophie de Carmignac Portfolio Grandchildren repose sur une expérience de près de trois décennies, axée sur la recherche d’entreprises attrayantes et couplée à une approche responsable, tout en cherchant à mitiger les cycles de marché.

Le premier pilier de la philosophie consiste à rechercher des entreprises qui, selon nous, présentent aujourd’hui les caractéristiques nécessaires pour assurer leur croissance dans le futur. Le processus de sélection de Mark, qui a fait ses preuves dans d’autres stratégies de Carmignac, lui permet d’identifier les entreprises considérées comme des sociétés de qualité, dotées d’un modèle économique solide. De manière générale, ces dernières sont moins endettées et présentent des historiques de marges élevées, ce qui leur permet de générer plus de trésorerie. Cela leur permet de réinvestir en interne. Ces caractéristiques sont essentielles pour nous, car nous recherchons des entreprises qui réinvestissent la majeure partie de leurs bénéfices pour continuer à innover et garantir que leur activité demeure pertinente au fil du temps.

L’investissement responsable est pleinement intégré à ce processus d’investissement, et participent à l’identification d’entreprises offrant des perspectives attrayantes à long terme.

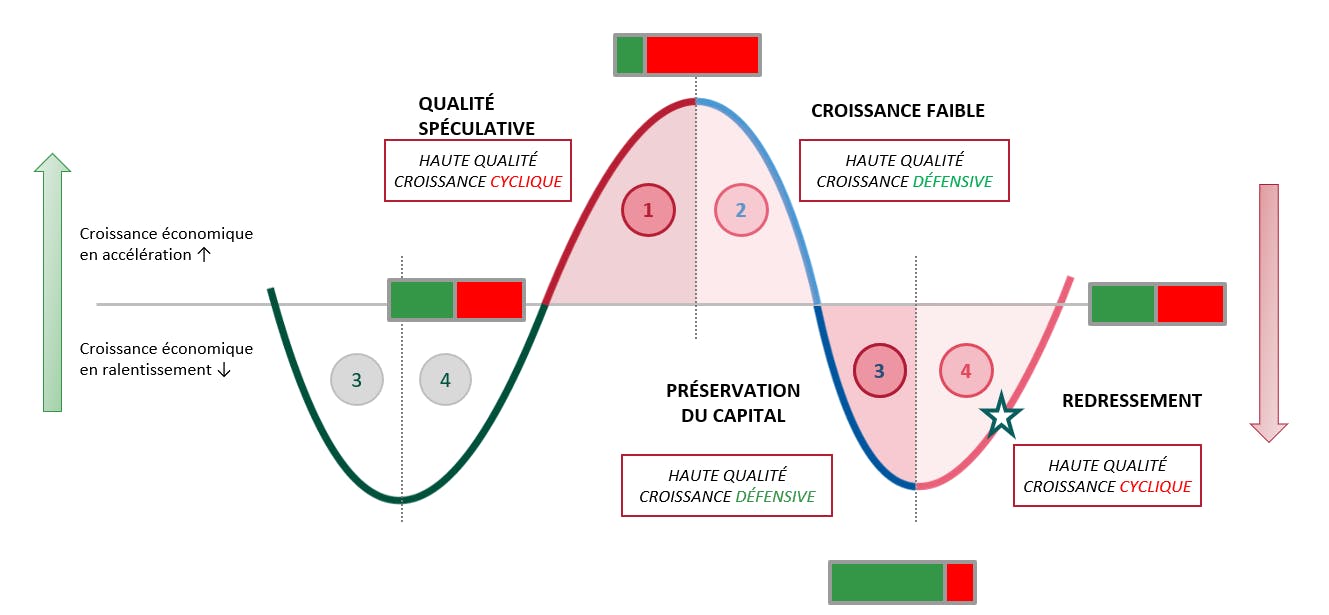

Le deuxième pilier s’appuie sur une analyse quantitative destinée à affiner le portefeuille final, en ajustant sa cyclicité selon la direction du cycle économique.

En gérant la cyclicité, Mark et Obe peuvent, au lieu de modifier tout le portefeuille lorsqu’une rotation de cycle se profile, ajuster habilement la taille de leurs positions en orientant le portefeuille dans un sens plus cyclique ou défensif, en fonction de leur vision du cycle.

Grâce à un processus d’investissement bien huilé, la stratégie tient ses promesses et affiche un solide historique de performance, malgré des marchés particulièrement complexes et volatils. Le résultat est une véritable stratégie à long terme, soutenue par une optique ISR et une approche ESG intégrées au processus d’investissement.

Le fonds a également obtenu les labels de durabilité français et belge :

|

Label ISR www.lelabelisr.fr/en |

|

Label Towards Sustainability www.towardssustainability.be |

Revue de la performance

La plupart de nos valeurs de qualité de long terme qui ont contribué positivement depuis le lancement ont continué de générer de bons résultats en 2021 :

Nos valeurs des technologies de l’information et des médias ont contribué positivement. Nombre de ces entreprises sont des noms bien connus dans le secteur des semi-conducteurs comme ASML/Nvidia, des géants Alphabet/Facebook, et Microsoft, mais aussi Intuit — logiciel de comptabilité et de fiscalité pour les particuliers et les PME, dont la part de marché se développe dans les pays anglophones

Nos valeurs de consommation — produits de base et discrétionnaires — se sont montrés positifs. Estee Lauder, l’entreprise américaine de cosmétiques de luxe, est un « pure player » des cosmétiques de prestige, et permet de bénéficier des marques de prestige qui gagnent des parts sur le marché de la grande consommation et profitent de la sous-pénétration sur les marchés émergents

Les valeurs industrielles ont fortement contribué à cet environnement — comme l’entreprise américaine Sensata Technologies, l’un des principaux fabricants mondiaux de capteurs/commutateurs industriels. L’entreprise bénéficie de sa forte exposition à l’industrie automobile, où la transition vers les véhicules électriques stimule la croissance sur le marché des capteurs.

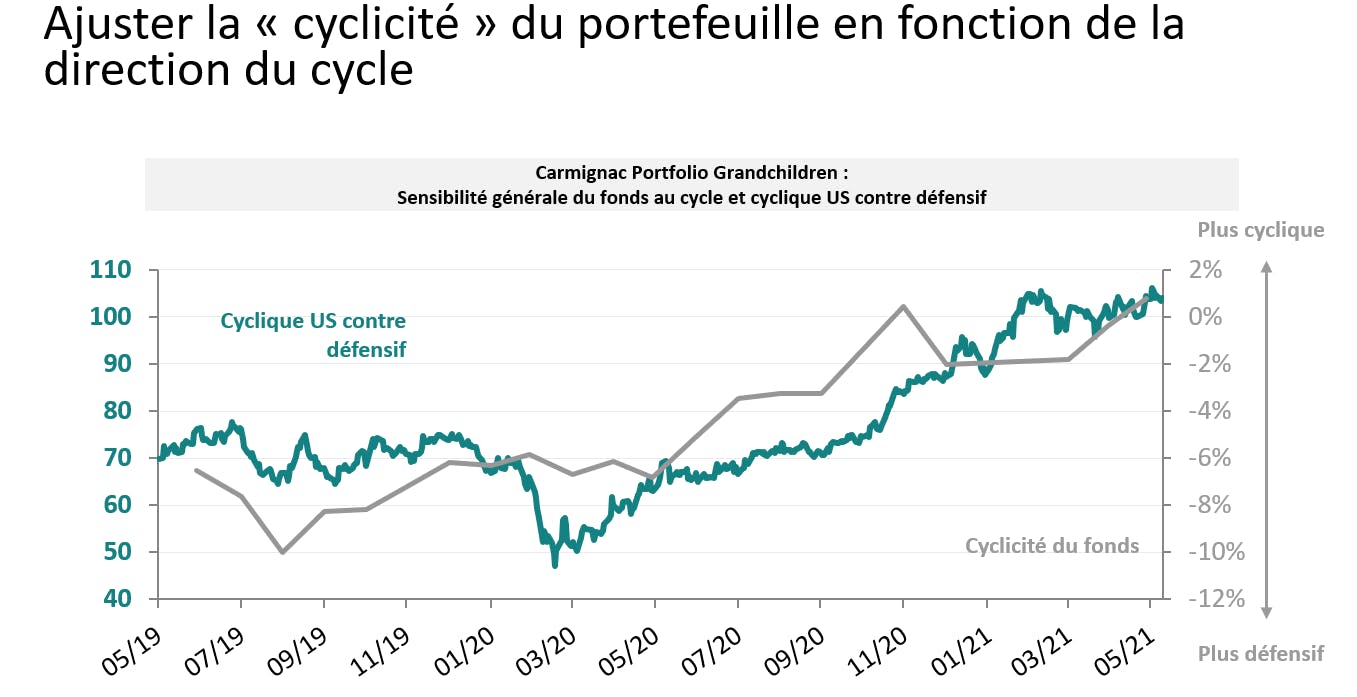

Jusqu’en mai 2020, notre portefeuille était principalement orienté vers des entreprises de qualité plus défensive, dans un contexte de ralentissement de la croissance à l’échelle mondiale. Au moment où les prévisions de croissance des bénéfices atteignaient un creux, au milieu de l’année dernière, nous avons décidé de renforcer progressivement la pondération de nos noms les plus cycliques, et avons donc en quelque sorte remodelé notre portefeuille. Ce rééquilibrage cyclique nous a permis de mitiger l’impact de la rotation sectorielle observée depuis la fin de l’année 2020. Comme le montre le graphique, l’ajustement du calibrage de nos positions selon notre vision du cycle se trouve au cœur de notre stratégie.

Quelles perspectives ?

Les prévisions d’inflation en hausse dans les pays développés ont commencé à faire remonter les taux d’intérêt par rapport à leurs niveaux ultra-bas, en particulier aux États-Unis où la rapide réouverture de l’économie coïncide avec un important soutien budgétaire et monétaire. Par conséquent, lorsque les marchés auront pleinement intégré le redressement économique, ils reporteront leur attention sur les fondamentaux des entreprises, ce qui favorisera les valeurs de qualité.

Notre stratégie privilégie les investissements dans les entreprises qui, selon nous, offrent les perspectives les plus attrayantes à long terme. Nous trouvons actuellement plus de convictions de qualité dans les univers de la santé, de la technologie, de la consommation et de l’industrie. À l’inverse, nous sommes sous-pondérés des secteurs de l’énergie et et financiers, où les entreprises présentent habituellement un niveau d’endettement élevé et une faible rentabilité.

Nous ne comptons pas modifier radicalement nos investissements actuels, à moins qu’une détérioration du modèle économique ou de l’environnement concurrentiel de l’entreprise nous oblige à nous retirer. Les aspects ISR et ESG sont également prioritaires dans notre thèse. Par conséquent, la structure du portefeuille reste globalement inchangée. Toutefois, nous continuons à affiner certaines de nos positions afin de refléter une amélioration des données macroéconomiques à moyen terme.

Carmignac Portfolio Grandchildren A EUR Acc

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

ACTION: Les variations du prix des actions dont l'amplitude dépend de facteurs économiques externes, du volume de titres échangés et du niveau de capitalisation de la société peuvent impacter la performance du Fonds.

RISQUE DE CHANGE: Le risque de change est lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation du Fonds.

GESTION DISCRÉTIONNAIRE: L’anticipation de l’évolution des marchés financiers faite par la société de gestion a un impact direct sur la performance du Fonds qui dépend des titres sélectionnés.

Le Fonds présente un risque de perte en capital.

*Carmignac Portfolio Grandchildren a été lancé le 31 mai 2019.

Source : Carmignac, Bloomberg, 31/05/2021 Performance de la classe d’actions A EUR acc. Les performances passées ne présagent pas nécessairement des performances futures. Le rendement peut évoluer à la hausse comme à la baisse en raison des fluctuations des devises, pour les actions qui ne sont pas couvertes contre le risque de change. Les performances s’entendent nettes des commissions (à l’exclusion des droits d’entrée potentiellement prélevés par le distributeur). La référence à un classement ou un prix ne constitue pas une garantie de résultats futurs de l’OPC ou du gérant. © 2020 Morningstar, Inc. Tous droits réservés. Les informations figurant dans le présent document sont la propriété de Morningstar et/ou de ses fournisseurs de contenu ; elles ne sauraient être copiées ni distribuées ; aucune garantie n’est fournie quant à l’exactitude, l’exhaustivité ou l’opportunité de ces informations. Morningstar et ses fournisseurs de contenu déclinent toute responsabilité du fait d’un quelconque dommage ou d’une quelconque perte découlant de l’utilisation des présentes informations.

![[ISR pages] Picto Engage [ISR pages] Picto Engage](https://carmignac.imgix.net/uploads/logo/0001/13/b971f963ade4ea65effca9688bba05cf5fb1952b.png?auto=format%2Ccompress)

![[ISR pages] Picto Analyse [ISR pages] Picto Analyse](https://carmignac.imgix.net/uploads/logo/0001/13/73bf16da363dd0316cf00942970087a4f91559a8.png?auto=format%2Ccompress)