Rapport Trimestriel

Point d’actualité sur le fonds Carmignac Patrimoine

- Publié

-

Longueur

3 minute(s) de lecture

Détérioration de la conjoncture économique mondiale

Dans le monde entier, un nombre croissant d’économies subissent les effets de l’inflation sur le pouvoir d’achat des ménages et les marges des entreprises, ainsi que le durcissement des conditions financières avec la hausse des taux d’intérêt. Il en a résulté une dégradation de la situation économique par rapport à ce qu’elle était au début de l'été.

Alors que les marchés financiers avaient nettement rebondi au début du troisième trimestre, les grandes banques centrales ont réitéré leur intention de juguler l'inflation « quel qu’en soit le prix à payer ». Seule exception à cette position, la Chine où les autorités ont maintenu les mesures destinées à soutenir une croissance économique chinoise pénalisée par la politique « zéro Covid » de Pékin.

Comment le Fonds s’est-il comporté dans ce contexte ?

La soudaineté avec laquelle les banques centrales ont décidé de relever leurs taux pour réduire l'inflation a provoqué le chaos sur les marchés financiers, où la volatilité a touché toutes les classes d'actifs, y compris celles jugées moins risquées. Dans un tel contexte, nous avons maintenu une stratégie cohérente tout au long du trimestre afin de limiter et de réduire les effets de la volatilité des marchés financiers sur notre portefeuille, conformément à notre mandat de gestion.

-

Moteurs de performance du Fonds au 3ème trimestre

Notre exposition limitée aux actions (15 % en moyenne)

La hausse des prix des actifs russes1 que nous n'avions pas pu vendre lors du déclenchement de la guerre en Ukraine, grâce à la reprise de cotation des obligations russes en août

-

Facteurs ayant pénalisé le Fonds au 3ème trimestre

- Notre exposition à l'or, initiée pour gérer le risque d'une nouvelle escalade géopolitique, a souffert de la hausse des taux réels et de l’appréciation du dollar

- Nos investissements dans les emprunts d’État allemands et américains pour gérer le risque de

« stagflation » (i.e. une croissance économique lente combinée à une forte hausse des prix) ont été pénalisés par le retournement brutal des marchés en août - Nos positions sur les actions chinoises, alors que les autorités peinent à mettre en œuvre leurs mesures de relance et que le pays reste paralysé par sa politique « zéro Covid »

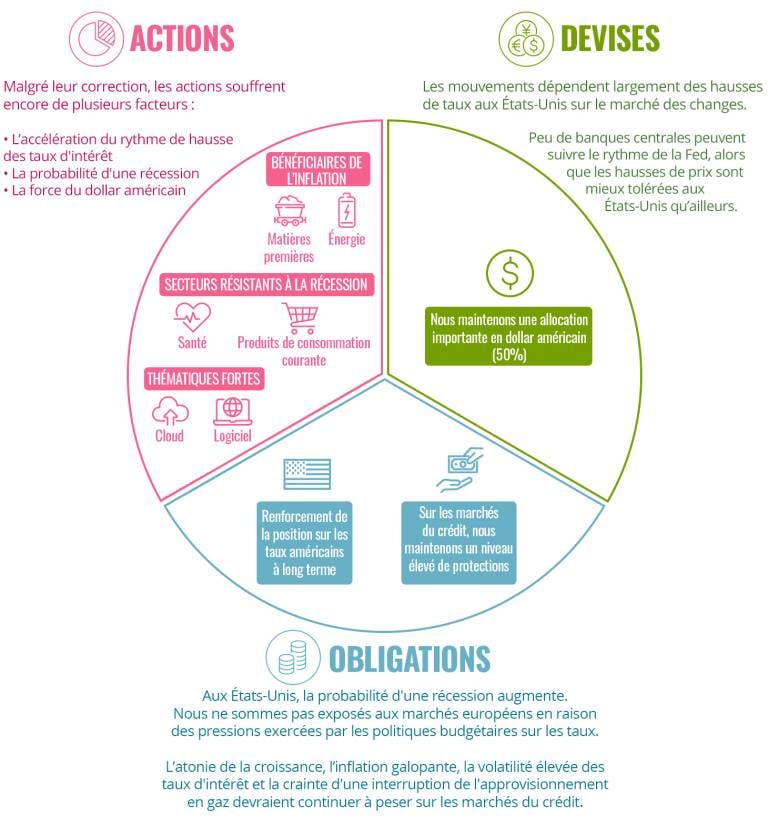

Un positionnement prudent, axé sur des valeurs capable de résister à la récession

Qu’il s’agisse de la Réserve fédérale américaine (Fed) ou de la Banque centrale européenne (BCE), les grandes banques centrales ont régulièrement rappelé leur volonté de maîtriser l'inflation, quitte à provoquer une récession. Les cours actuels des actifs financiers ne reflètent pas encore complètement la détermination des banquiers centraux.

Nous pensons que les bénéfices vont continuer de baisser aux États-Unis, ce qui devrait entraîner une récession économique dès le milieu de l'année 2023. En Europe, la récession pourrait survenir dès la fin de cette année à cause de la crise de l’énergie, et son ampleur dépendre des mesures budgétaires qui seront prises, à condition que les gouvernements puissent se le permettre.

Par conséquent, nous maintenons une construction de portefeuille très prudente.

1Nous comptons vendre les derniers titres russes de nos portefeuilles dès que les conditions de marché le permettront, la protection des intérêts de nos clients restant notre principal objectif.

Carmignac Patrimoine A EUR Acc

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

ACTION: Les variations du prix des actions dont l'amplitude dépend de facteurs économiques externes, du volume de titres échangés et du niveau de capitalisation de la société peuvent impacter la performance du Fonds.

TAUX D’INTÉRÊT: Le risque de taux se traduit par une baisse de la valeur liquidative en cas de mouvement des taux d'intérêt.

CRÉDIT: Le risque de crédit correspond au risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE CHANGE: Le risque de change est lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation du Fonds.

Le Fonds présente un risque de perte en capital.