Rapport Trimestriel

Carmignac P. EM Debt : La Lettre du Gérant

-

+10.06%Performance de Carmignac P. EM Debt

au 1er trimestre 2023 pour la part FW EUR Acc

-

+3.30%Performance de l'indicateur de référence

au 1er trimestre 2023 pour l'indice JP Morgan GBI - Emerging Markets Global Diversified Composite Unhedged EUR

-

+10.49%Performance annualisée sur 3 ans,

contre +1.21% pour l'indicateur de référence

Au premier trimestre 2023, Carmignac Portfolio EM Debt a réalisé une performance de +10.06%, contre +3,30% pour son indicateur de référence1.

Environnement de marché

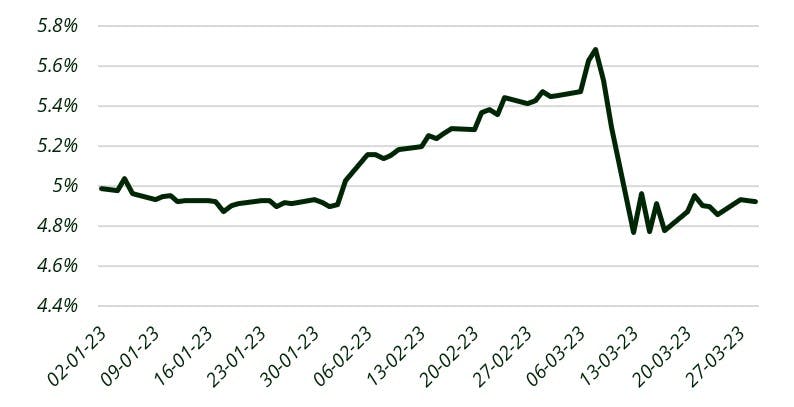

La volatilité sur les marchés est restée très forte au cours des trois premiers mois de l’année. Alors que les opérateurs de marché avaient intégré en janvier la fin du resserrement monétaire aux États-Unis, la publication des chiffres de l’emploi non agricole le 3 février les a conduits à revoir leur jugement et à anticiper une poursuite des hausses de taux jusqu’à l’apparition des turbulences dans les secteurs bancaires américain et européen.

Taux terminal aux Etats-Unis

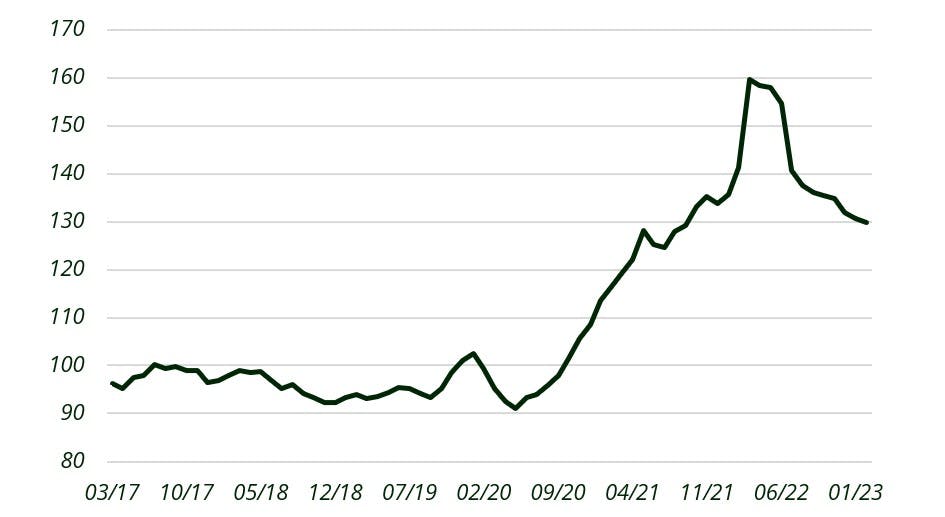

Dans ce contexte, les dettes souveraines émergentes ont été bien orientées en janvier et stables en février, mais la forte détente des taux en mars ne s’est pas traduite par un rebond du segment du crédit, notamment du haut rendement. Les taux locaux se sont le mieux comportés durant cette période volatile. Ils sont restés stables en Amérique latine en dépit de la hausse des taux aux États-Unis et se sont nettement détendus dans les trois pays phares d’Europe centrale (« CE3 » : Pologne, République tchèque et Hongrie) au cours du trimestre. De fait, les tensions inflationnistes dans les pays émergents avaient commencé à s’atténuer en 2022 grâce aux politiques monétaires restrictives mises en place par certaines banques centrales proactives. De plus, les prix mondiaux des denrées alimentaires ont baissé vers la fin du trimestre, ce qui se répercute sur l’inflation alimentaire dans certains pays émergents.

Indice des prix mondiaux des denrées alimentaires

Sources : Carmignac, Bloomberg, 31/03/2023

Les devises des marchés émergents se sont bien comportées face au dollar américain (USD) et à l’euro (EUR) durant la majeure partie du trimestre, marqué par un épisode de forte volatilité au moment du net réajustement des perspectives d’évolution des taux de la Fed et de la BCE en février en raison de la liquidation d’un certain nombre de positions très encombrées sur des devises.

Commentaire de performance

Dans ce contexte, le Fonds a principalement bénéficié de son positionnement sur les taux locaux et sur les devises des marchés émergents. En particulier, nous avions conservé une exposition aux dettes locales tchèque et hongroise, qui ont connu de forts rebonds sur la période (en janvier et en mars). Dans d’autres régions, le Fonds a bénéficié de la détente des taux en Corée du Sud en mars. Enfin, en Amérique latine, il a profité des mouvements de taux sur la dette brésilienne, mais le relèvement inattendu de 50 points de base des taux de la Banque centrale du Mexique a pesé sur sa performance.

Les devises ont représenté la deuxième source de performance du Fonds ce trimestre, grâce notamment à ses positions en Amérique latine, région qui offre actuellement certains des taux réels les plus élevés du monde, en particulier avec le réal brésilien (BRL) et les pesos chilien et mexicain (CLP et MXN). La zone EMEA est arrivée à la deuxième place des régions les plus performantes pour le Fonds, grâce à la poursuite de la stabilisation du forint hongrois (HUF) face à l’euro et au rebond de la couronne tchèque (CZK) lié à la politique de la banque centrale et à l’amélioration des soldes extérieurs du pays.

Perspectives pour les prochains mois

Compte tenu des tensions observées sur le système financier, il est peu probable que nous puissions continuer à revoir à la hausse nos anticipations de taux terminaux. En outre, nous pensons que les effets du resserrement monétaire commenceront à se faire sentir sur les économies, avec une correction des prix immobiliers dans un certain nombre de pays, des tensions au sein du système financier, etc.

Dans ce cadre, les taux locaux dans les pays émergents devraient rester un facteur déterminant pour le Fonds, notamment au Brésil, où la publication du nouveau cadre budgétaire et l’atténuation du « bruit » politique devraient inciter le marché à anticiper de nouvelles baisses de taux. De même, les taux au Mexique sont intéressants car ils tendent à reproduire l’évolution des taux américains, à partir toutefois d’une posture plus restrictive de la banque centrale et d’une économie moins dynamique. Enfin, dans les pays du CE3 (Pologne, Hongrie et République tchèque), nous continuons de favoriser les dettes souveraines tchèque et hongroise.

S’agissant des devises, nous privilégions celles qui offrent un portage élevé, telles que la couronne tchèque (CZK) ou le réal brésilien (BRL). Cependant, nous maintiendrons une gestion flexible de notre allocation, car, en particulier si les taux baissent plus tôt que prévu, les devises émergentes seront sous pression face au dollar américain ou à l’euro. Enfin, en ce qui concerne la dette externe et au vu de l’absence de correction du sentiment à l’égard du risque à l’échelle mondiale en dépit de l’intensification des tensions, nous restons prudents et concentrés sur des titres aux caractéristiques bien spécifiques, tout en conservant un niveau de protection relativement élevé à travers des CDS.

Sources : Carmignac, Bloomberg, 31/03/2023

Carmignac Portfolio EM Debt FW EUR Acc

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

PAYS ÉMERGENTS: Les conditions de fonctionnement et de surveillance des marchés "émergents" peuvent s’écarter des standards prévalant pour les grandes places internationales et avoir des implications sur les cotations des instruments cotés dans lesquels le Fonds peut investir.

TAUX D’INTÉRÊT: Le risque de taux se traduit par une baisse de la valeur liquidative en cas de mouvement des taux d'intérêt.

RISQUE DE CHANGE: Le risque de change est lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation du Fonds.

CRÉDIT: Le risque de crédit correspond au risque que l’émetteur ne puisse pas faire face à ses engagements.

Le Fonds présente un risque de perte en capital.

Carmignac Portfolio EM Debt FW EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Depuis le début de l'année |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Portfolio EM Debt FW EUR Acc | - | - | - | +1.10 % | -9.97 % | +28.88 % | +10.54 % | +3.93 % | -9.05 % | +15.26 % | +0.37 % |

| Indicateur de référence | - | - | - | +0.42 % | -1.48 % | +15.56 % | -5.79 % | -1.82 % | -5.90 % | +8.89 % | +0.38 % |

Défilez à droite pour voir le tableau dans sa totalité

| 3 ans | 5 ans | 10 ans | |

|---|---|---|---|

| Carmignac Portfolio EM Debt FW EUR Acc | +1.23 % | +6.93 % | - |

| Indicateur de référence | +0.43 % | +0.15 % | - |

Défilez à droite pour voir le tableau dans sa totalité

Source : Carmignac au 28/06/2024

| Coûts d'entrée : | Nous ne facturons pas de frais d'entrée. |

| Coûts de sortie : | Nous ne facturons pas de frais de sortie pour ce produit. |

| Frais de gestion et autres frais administratifs et d’exploitation : | 1,05% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière. |

| Commissions liées aux résultats : | Aucune commission de performance n'est prélevée pour ce produit. |

| Coûts de transaction : | 0,57% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons. |