Carmignac Portfolio Merger Arbitrage Plus : La Lettre des Gérants

Chers investisseurs,

Au cours du dernier trimestre de l'année, notre fonds Carmignac Merger Arbitrage (I share class EUR Acc) a enregistré une performance de 1%, tandis que Carmignac Merger Arbitrage Plus (I share class EUR Acc) a progressé de 1,1%.

Au cours du dernier trimestre, l’activité M&A a marqué un réel rebond par rapport au trimestre précédent. En effet, Il y a eu 86 opérations de M&A éligibles à notre portefeuille annoncées aux US, en Europe et en Asie au cours du 4ème trimestre 2023, soit une hausse de 32% par rapport au trimestre précédent. Comme d’habitude, les US restent le premier marché avec 48% du total, l’Europe et l’Asie se partageant le reste avec 26% et 27% respectivement. La taille moyenne des opérations ressort à 6Md$ aux US contre environ 2Md$ en Europe comme en Asie. Quand on regarde l’activité M&A en valeur, la reprise est encore plus notable avec un total de 340Md$ de transactions annoncées au dernier trimestre, soit près du double du trimestre précédent.

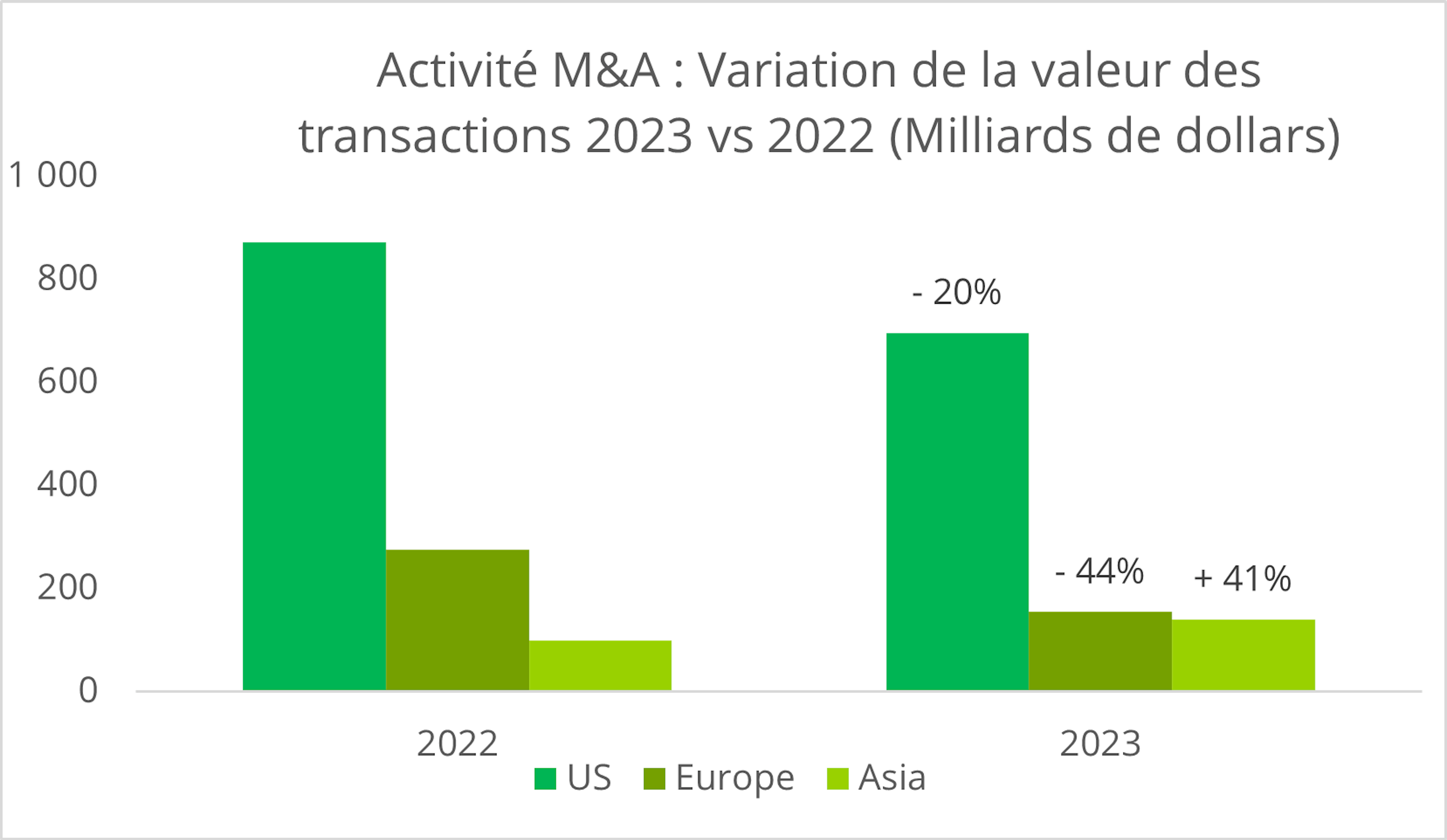

Ce dernier trimestre est aussi le moment de faire le point sur cette année de M&A qui vient de se terminer. En début d’année, nombreux étaient ceux qui pensaient que la hausse des taux aux US et en Europe marquerai un coup d’arrêt à l’activité M&A. S’il est vrai que l’on a constaté une baisse en valeur cette année, une analyse détaillée montre toutefois une réalité plus complexe. En effet, l’activité M&A a globalement diminué en valeur en 2023 par rapport à 2022 : les transactions annoncées au cours de cette année ont représenté 991Md$ au total, soit une baisse annuelle de 20%. Plusieurs points à mentionner pour analyser ce chiffre.

D’abord, cette baisse est finalement moins forte que ce l’on pouvait craindre en début d’année compte tenu de l’ampleur de la hausse des taux et de sa rapidité.

Ensuite, le niveau d’activité atteint cette année est en ligne avec ce que l’on observait en moyenne avant 2018 quand les taux étaient significativement plus bas. La disparité géographique est en outre intéressante à souligner : si les US baissent de 20%, l’Europe marque un repli plus net de 44% alors que l’Asie affiche une hausse de 41%.

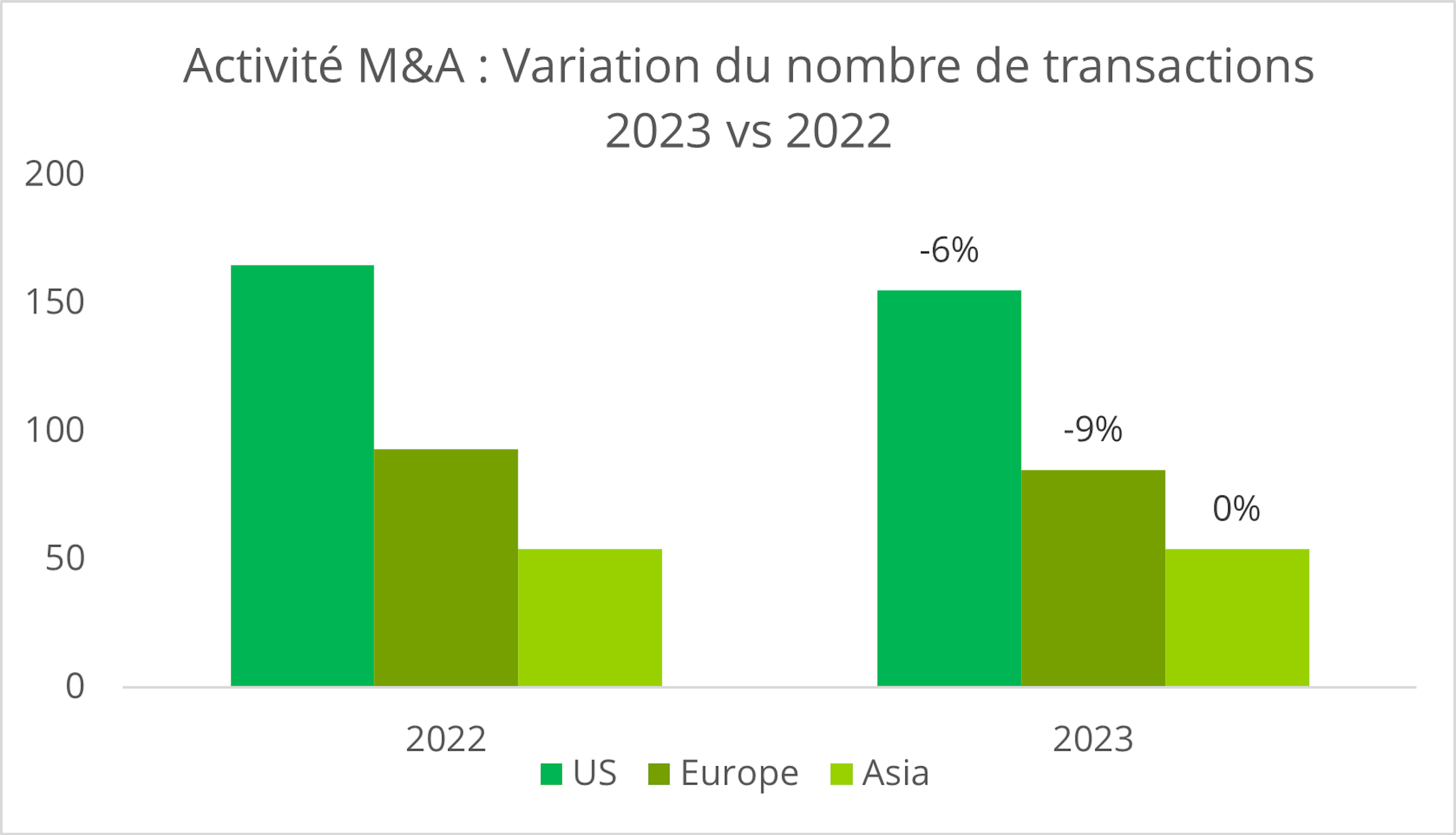

Enfin, si l’on parle non plus en valeur mais en volume, c’est-à-dire en nombre de transactions, on constate que la baisse de l’activité M&A est beaucoup plus modeste. Avec 294 nouvelles opérations annoncées en 2023, la baisse n’est en effet que de 6% par rapport à l’an dernier.

Ce point est important à souligner car, pour nous arbitrageurs, plus que la taille des opérations en elles-mêmes, c’est le nombre de transactions qui nous permet déployer le capital dans nos fonds tout en maintenant une bonne diversification.

La répartition sectorielle de l’activité M&A est également intéressante à analyser car elle reflète un véritable changement par rapport à ce que l’on a observé dans un passé récent et préfigure probablement une nouvelle tendance pour l’avenir.

On assiste en effet au retour de « l’ancienne économie ». Si la Santé et la Technologie restent deux secteurs importants avec respectivement 20% et 11% du total des opérations annoncées aux US, l’Energie est devenu le premier secteur avec 26% et l’Industrie/Matières Premières le troisième avec 14%. En Asie, la tendance est encore plus marquée : les secteurs Industrie/Matières Premières et Services aux Collectivités représentent cumulés près de 70% du total. Les moteurs derrière cette tendance sont puissants et structurels: croissance sectorielle portée par la transition énergétique, bilan financier solide des acteurs stratégiques, synergies et effets d’échelle importants en cas de rapprochement.

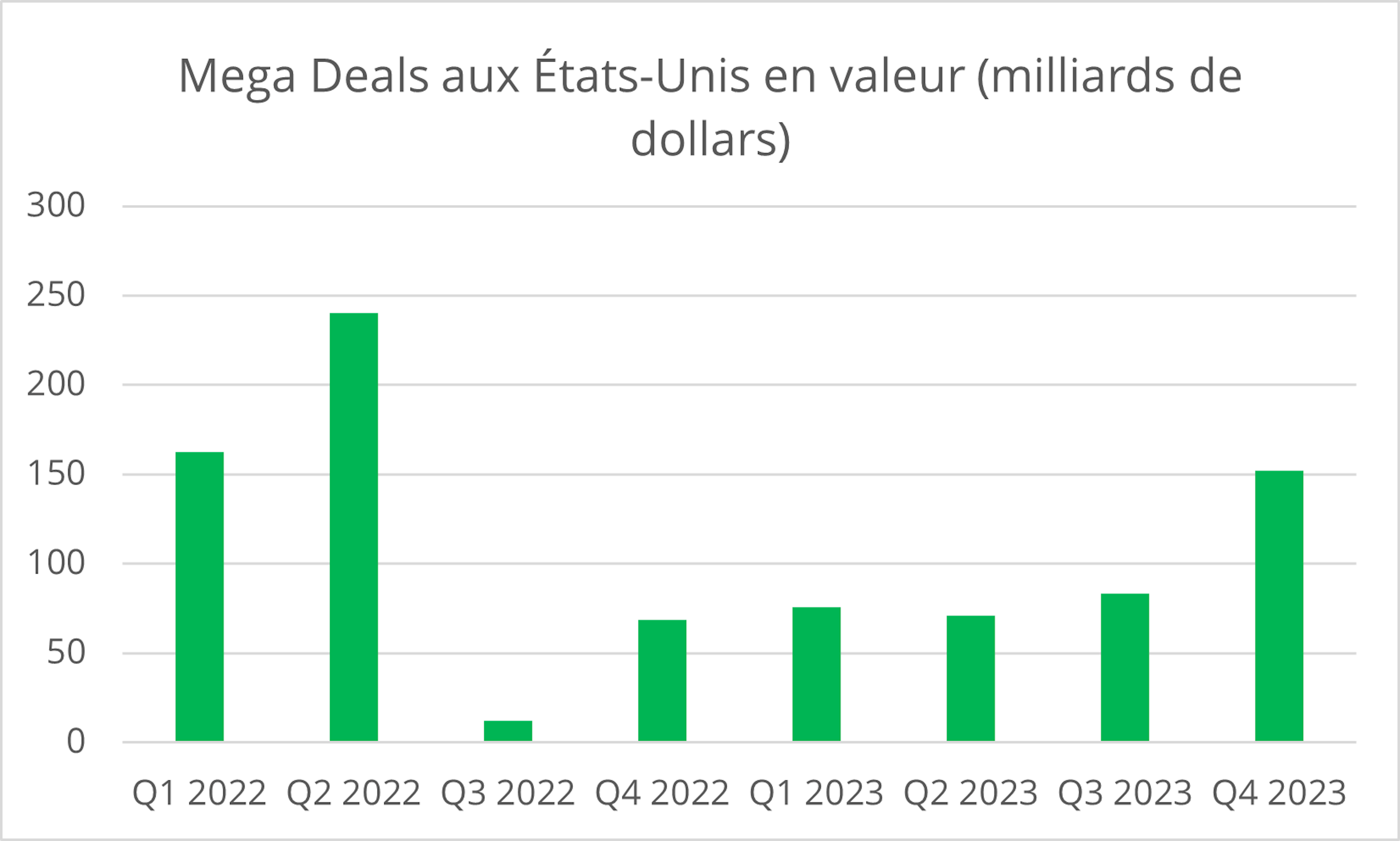

Enfin, le dernier fait marquant de cette année, c’est le retour progressif des « mega deals » aux US, c’est-à-dire des opérations de taille supérieure à 10Md$ qui avaient un peu disparu du paysage courant d’année 2022. Ce genre d’opérations était en effet devenue la cible privilégiée de la FTC, notamment dans les secteurs clés comme la Technologie (Activision, VMWare, Black Knight) ou la Santé (Seagen). Mais le fait que la FTC n’ait pas réussi à bloquer certaines de ces opérations emblématiques comme Activision et Seagen a probablement redonné confiance aux entreprises pour se lancer à nouveau dans des projets de croissance externe d’envergure.

Avec la baisse du taux 10 ans américains et la perspective de la fin du cycle de hausse des taux directeurs, les marchés action et obligataire ont connu un fort rebond au cours du dernier trimestre de l’année 2023, 11.7% et 10.0% respectivement pour le S&P 500 et l’Investment Grade US. S’agissant de la stratégie de Merger Arbitrage, notre fonds Carmignac Merger Arbitrage (part I EUR Acc) et Carmignac Merger Arbitrage Plus (part I EUR Acc) a affiché une performance plus modeste de 1% et 1.1% respectivement, mais qui reste tout à fait satisfaisante au regard des objectifs de gestion.

Plusieurs facteurs expliquent cette performance. Tout d’abord, la pression des autorités antitrust, que l’on avait observée en début d’année notamment aux USA, tend désormais à se normaliser. Ainsi, deux opérations importantes, le rachat de Seagen par Pfizer pour 41Md$ et celui de Splunk par Cisco pour 28Md$, ont obtenu l’accord de la FTC au cours du trimestre.

Ensuite, nous avons bénéficié de deux offres améliorées. La première est le résultat de la bataille boursière pour le rachat de la société de gestion Sculptor Capital entre Rithm Capital et un groupe d’investisseurs mené par Boaz Weinstein. L’offre initiale de Rithm Capital a finalement été augmentée de près de 14%. La seconde offre améliorée concerne la société minière Azure Minerals. Sociedad Quimica y Minera de Chile, une société chilienne leader dans l’extraction du Lithium, a d’abord lancé seule une offre à 3.50AU$ qui a ensuite été augmentée de près de 6% avec le soutien de la société australienne Hancock Prospecting. Enfin, un grand nombre d’opérations, 88 au total aux US, sont arrivées à terme au cours du trimestre. La convergence des décotes sur ces opérations a constitué un bon moteur de performance au cours de cette fin d’année.

D’un autre côté, plusieurs facteurs ont eu un impact négatif sur la performance du fonds au cours du trimestre. Si la FTC a effectivement donné son aval à plusieurs opérations importantes, elle a aussi lancé des enquêtes approfondies sur deux autres transactions, le rachat de Capri Holdings par Tapestry dans le secteur du sac à main de luxe et celui de Sovo par Campbell Soup dans le secteur de l’alimentation. Bien que partiellement anticipées par le marché, ces mauvaises nouvelles ont entrainé un écartement de ces deux décotes accompagné d’une certaine volatilité.

L’autre facteur négatif du mois a été la grande volatilité des décotes dans le secteur pétrolier et notamment celle sur l’opération Hess/Chevron. En effet, il y a eu une escalade des tensions entre le Venezuela et la Guyana au cours du mois de décembre autour du différend territorial centré sur la région de l’Essequibo. Après avoir organisé un referendum sur la souveraineté vénézuélienne sur l’Essequibo, le Venezuela a lancé une manœuvre militaire défensive à la frontière entre les deux pays. Hess ayant la très grande majorité de ses actifs au Guyana, la décote de l’opération s’est d’abord très fortement écartée avant de se resserrer en fin de mois après la rencontre des deux chefs d'Etat vénézuélien et guyanien sous la médiation du Brésil. Nous notons que le merger agreement qui lie Hess et Chevron est extrêmement fort et que la seule escalade des tensions ne peut être en soit une raison suffisante pour sortir de cette opération. Chevron a par ailleurs réaffirmé son intérêt dans l’acquisition de Hess.

Enfin, malgré des améliorations significatives, l’offre de Brookfield et EIG Global Energy sur le producteur australien d’électricité Origin Energy a échoué à la suite de l’opposition des actionnaires menée par le fonds de pension Australian Super. Comme nous avions bien estimé le prix de l’action Origin Energy en cas d’échec de l’opération, l’impact sur la performance est resté limité.

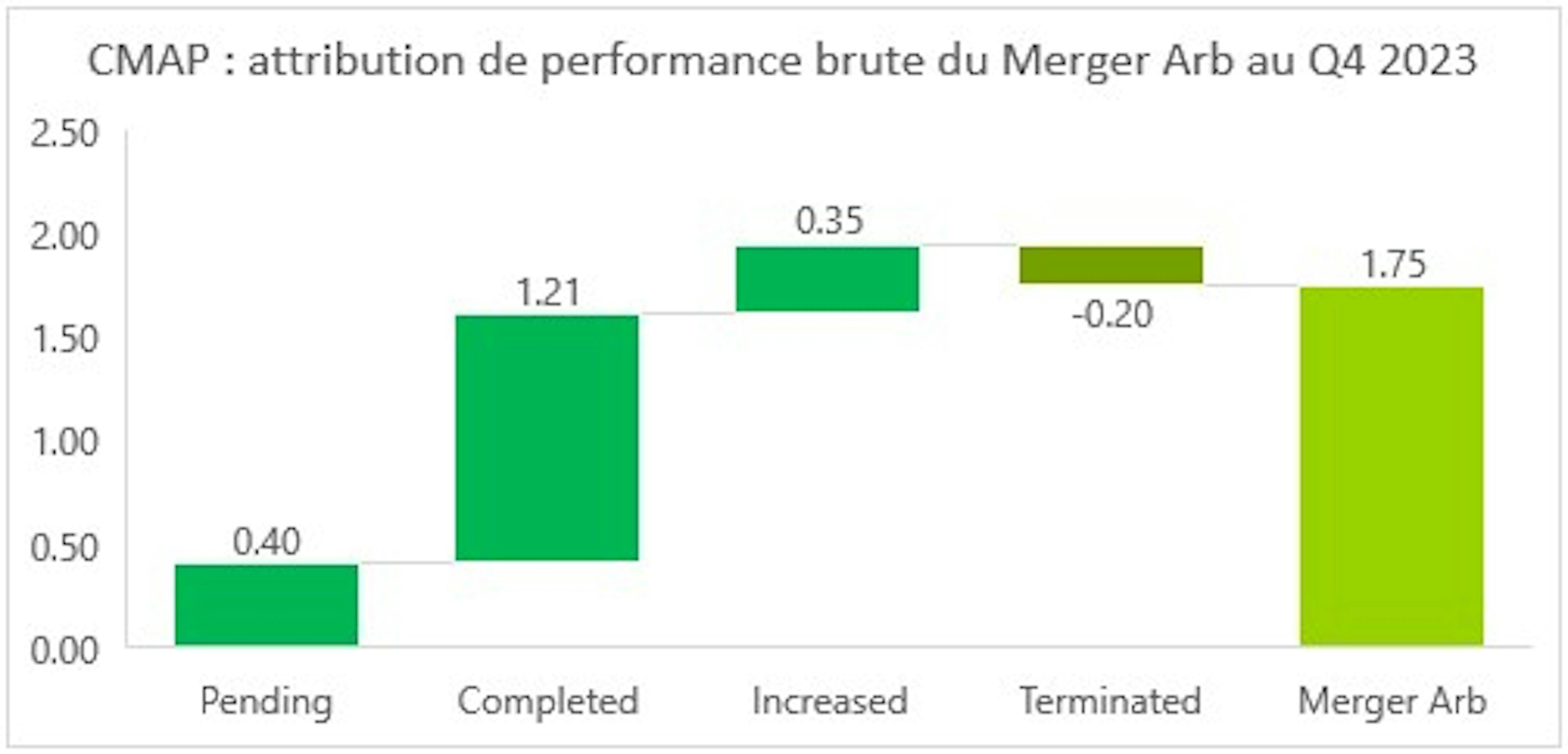

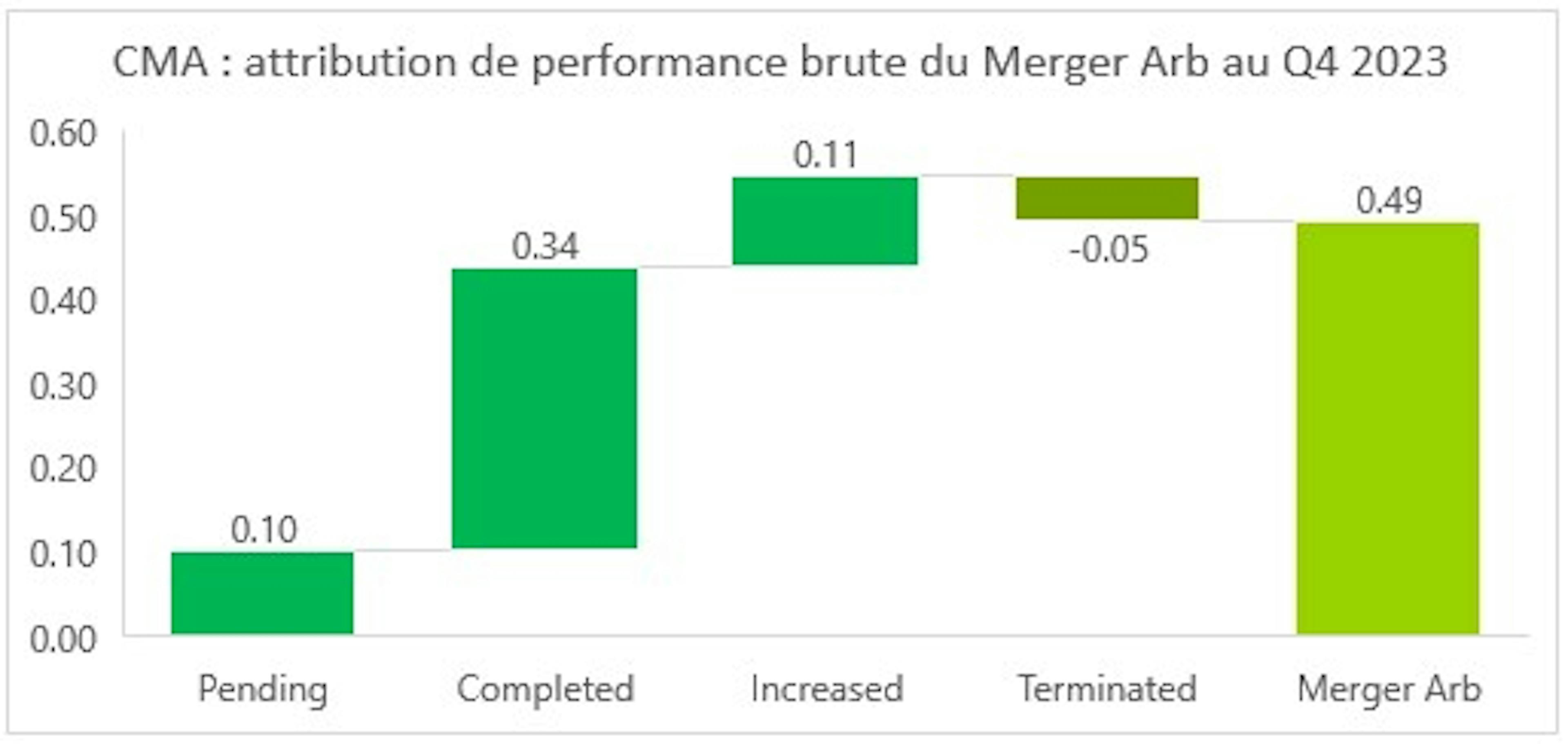

Une autre façon de décomposer la performance du fonds consiste à regarder le statut de l’opération à la fin de la période. En effet, une offre d’achat peut être soit :

- En cours : l’opération n’est pas encore finalisée car toutes les conditions suspensives n’ont pas encore été levées;

- Clôturée : l’opération s’est finalisée selon les termes initiaux;

- Améliorée : l’acquéreur a augmenté son prix ou une tierce partie est intervenue avec une offre supérieure;

- Abandonnée : l’opération a échoué.

Avec cette méthodologie, on obtient le tableau suivant d’attribution de performance :

Le tableau pour Carmignac Portfolio Merger Arbitrage est le suivant :

On retrouve que le principal moteur de la performance a été la finalisation d’un grand nombre d’opérations en portefeuille. Compte tenu de la volatilité accrue sur certaines décotes comme Sovo, Capri et Hess, la catégorie « Pending » contribue faiblement à la performance au cours du trimestre. On note aussi que l’échec de l’opération Origin Energy a été plus que compensé par les offres améliorées, notamment celle sur Sculptor.

Cette fin d’année est aussi l’occasion de faire le point, depuis la création des fonds en avril 2023, sur les deux autres paramètres importants de gestion que sont la volatilité et la corrélation aux principales classes d’actifs.

Au cours d’une année qui a finalement été mouvementée pour l’ensemble des marchés, notre stratégie de Merger Arbitrage a tenu ses engagements d’une volatilité maitrisée avec une faible corrélation. Carmignac Merger Arbitrage affiche en effet une volatilité de 0.7% et une corrélation aux actions de 0.24 et au crédit High Yield de 0.12.

Carmignac Merger Arbitrage Plus affiche en effet une volatilité de 2.1% et une corrélation aux actions de 0.26 et au crédit High Yield de 0.14.

Pour l’année qui vient, nous sommes confiants sur la poursuite du bon momentum observé au 4ème trimestre 2023. En effet, l’étude historique de l’activité M&A montre que, si on observe une certaine cyclicité, les phases de repli d’activité sont plutôt de courte durée en moyenne. Pour 2024, les moteurs de la reprise sont déjà là :

- Approche de la fin du cycle de hausse des taux qui devrait amener une certaine visibilité aux dirigeants d’entreprise;

- Retour des mega deals dans la plupart des secteurs économiques;

- Basculement sectoriel de l’activité M&A vers « l’ancienne économie » portée notamment par la transition énergétique;

- Part plus importante des acteurs stratégiques par rapport aux acteurs financiers davantage pénalisés par les taux élevés;

- Dans certains secteurs comme la Technologie et la Santé, la croissance externe fait structurellement partie intégrante des modèles de développement.

L'équipe Merger Arbitrage

Carmignac Portfolio Merger Arbitrage Plus

Une stratégie à performance absolue active axée sur les opportunités « merger arbitrage »Découvrez la page du FondsCarmignac Portfolio Merger Arbitrage Plus I EUR Acc

- Durée minimum de placement recommandée

- 3 ans

- Échelle de risque*

- 3/7

- Classification SFDR**

- Article 8

*Echelle de risque du KID (Document d’Informations Clés). Le risque 1 ne signifie pas un investissement sans risque. Cet indicateur pourra évoluer dans le temps. **Le Règlement SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 est un règlement européen qui demande aux gestionnaires d’actifs de classer leurs fonds parmi notamment ceux dits : « Article 8 » qui promeuvent les caractéristiques environnementales et sociales, « Article 9 » qui font de l’investissement durable avec des objectifs mesurables, ou « Article 6 » qui n'ont pas nécessairement d'objectif de durabilité. La classification SFDR des Fonds peut évoluer dans le temps. Pour plus d’informations, visitez : https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=fr.

Principaux risques du Fonds

Frais

- Coûts d'entrée

- Nous ne facturons pas de frais d'entrée.

- Coûts de sortie

- Nous ne facturons pas de frais de sortie pour ce produit.

- Frais de gestion et autres frais administratifs et d’exploitation

- 1,11% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière.

- Commissions liées aux résultats

- 20,00% max. de la surperformance lorsqu'elle est constituée et excède le High-Water Mark. Le montant réel varie en fonction de la performance de votre investissement. L'estimation des coûts agrégés ci-dessus inclut la moyenne des 5 dernières années, ou depuis la création du produit si celui-ci a moins de 5 ans.

- Coûts de transaction

- 0,84% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons.

Performances Annualisées

| Carmignac Portfolio Merger Arbitrage | 2.7 |

| Carmignac Portfolio Merger Arbitrage | - | - | + 3.8 % |

Source : Carmignac au 28 mars 2024.

Les performances passées ne préjugent pas des performancesfutures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur).

Articles associés

![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Point d’actualité sur le fonds Carmignac Investissement

Point d’actualité sur le fonds Carmignac Sécurité

Point d’actualité sur le fonds Carmignac Patrimoine

Communication publicitaire. Veuillez vous référer au KID/prospectus avant de prendre toute décision finale d’investissement. Ce document est destiné à des clients professionnels.

Le présent document ne peut être reproduit en tout ou partie, sans autorisation préalable de la Société de gestion. Il ne constitue ni une offre de souscription ni un conseil en investissement. Ce document n’est pas destiné à fournir, et ne devrait pas être utilisé pour des conseils comptables, juridiques ou fiscaux. Il vous est fourni uniquement à titre d’information et ne peut être utilisé par vous comme base pour évaluer les avantages d’un investissement dans des titres ou participations décrits dans ce document ni à aucune autre fin. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis. Elles se rapportent à la situation à la date de rédaction et proviennent de sources internes et externes considérées comme fiables par Carmignac, ne sont pas nécessairement exhaustives et ne sont pas garanties quant à leur exactitude. À ce titre, aucune garantie d’exactitude ou de fiabilité n’est donnée et aucune responsabilité découlant de quelque autre façon pour des erreurs et omissions (y compris la responsabilité envers toute personne pour cause de négligence) n’est acceptée par Carmignac, ses dirigeants, employés ou agents.

Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur).

Le rendement peut évoluer à la hausse comme à la baisse en raison des fluctuations des devises, pour les actions qui ne sont pas couvertes contre le risque de change.

La référence à certaines valeurs ou instruments financiers est donnée à titre d’illustration pour mettre en avant certaines valeurs présentes ou qui ont été présentes dans les portefeuilles des Fonds de la gamme Carmignac. Elle n’a pas pour objectif de promouvoir l’investissement en direct dans ces instruments, et ne constitue pas un conseil en investissement. La Société de Gestion n'est pas soumise à l'interdiction d'effectuer des transactions sur ces instruments avant la diffusion de la communication. Les portefeuilles des Fonds Carmignac sont susceptibles de modification à tout moment.

La référence à un classement ou à un prix ne préjuge pas des classements ou des prix futurs de ces OPC ou de la société de gestion.

La durée minimum de placement recommandée équivaut à une durée minimale et ne constitue pas une recommandation de vente à la fin de ladite période.

Morningstar Rating™ : © Morningstar, Inc. Tous droits réservés. Les informations du présent document : -appartiennent à Morningstar et / ou ses fournisseurs de contenu ; ne peuvent être reproduites ou diffusées ; ne sont assorties d'aucune garantie de fiabilité, d'exhaustivité ou de pertinence. Ni Morningstar ni ses fournisseurs de contenu ne sont responsables des préjudices ou des pertes découlant de l'utilisation desdites informations.

L’accès au Fonds peut faire l’objet de restriction à l’égard de certaines personnes ou de certains pays. Le présent document ne s’adresse pas aux personnes relevant d’une quelconque juridiction où (en raison de la nationalité ou du domicile de la personne ou pour toute autre raison) ce document ou sa mise à disposition est interdit(e). Les personnes auxquelles s’appliquent de telles restrictions ne doivent pas accéder à ce document. La fiscalité dépend de la situation de chaque personne. Les fonds ne sont pas enregistrés à des fins de distribution en Asie, au Japon, en Amérique du Nord et ne sont pas non plus enregistrés en Amérique du Sud. Les Fonds Carmignac sont immatriculés à Singapour sous la forme d’un fonds de placement de droit étranger réservé aux seuls clients professionnels. Les Fonds ne font l’objet d’aucune immatriculation en vertu du US Securities Act de 1933. Le fonds ne peut être proposé ou vendu, directement ou indirectement, au bénéfice ou pour le compte d’une « US person » au sens de la réglementation S américaine et du FATCA.

La décision d’investir dans le(s) fonds promu(s) devrait tenir compte de toutes ses caractéristiques et de tous ses objectifs, tels que décrits dans son prospectus. Les risques et frais relatifs aux Fonds sont décrits dans le KID (Document d’informations clés). Le KID doit être tenu à disposition du souscripteur préalablement à la souscription. Le souscripteur doit prendre connaissance du KID. Les investisseurs peuvent perdre tout ou partie de leur capital, attendu que les Fonds n’offrent pas de garantie de capital. Tout investissement dans les Fonds comporte un risque de perte de capital.

Carmignac Portfolio désigne les compartiments de la SICAV Carmignac Portfolio, société d’investissement de droit luxembourgeois conforme à la directive OPCVM. Les Fonds sont des fonds communs de placement de droit français conformes à la directive OPCVM ou AIFM. La société de gestion peut décider à tout moment de cesser la commercialisation dans votre pays.

En Suisse : Le prospectus, KID, et les rapports annuels des Fonds sont disponibles sur le site www.carmignac.ch et auprès de notre représentant en Suisse (Switzerland) S.A., Route de Signy 35, P.O. Box 2259, CH-1260 Nyon. Le Service de Paiement est CACEIS Bank, Montrouge, succursale de Nyon / Suisse Route de Signy 35, 1260 Nyon. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée "Résumé des droits des investisseurs".

En France : Le prospectus, les KID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.fr, ou sur demande auprès de la Société de gestion. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée "Résumé des droits des investisseurs"

Au Luxembourg : Le prospectus, les KID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.lu, ou sur demande auprès de la Société de gestion. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée "Résumé des droits des investisseurs".